Bitcoin: ¿Inversión o especulación? - Parte 1

Conoce las diferencias entre ahorro, inversión, especulación y trading

¡Hola!

Mucha gente piensa que esto de las criptomonedas es pura especulación, que no hay nada detrás, y que son solo humo. No voy a entrar ahora en la utilidad o en la propuesta de valor de todas las criptomonedas que existen, que son muchas, pero lo que si te puedo asegurar es que existe una en concreto con una utilidad muy bien definida (depósito de valor digital), que no necesita que haya alguien o algo “detrás” (porque tiene valor propio), y que lejos de ser humo, podría convertirse en la próxima moneda de reserva mundial. Me estoy refiriendo obviamente a Bitcoin, y esto que te acabo de argumentar lo puedes ver mucho más desarrollado y explicado en mi post anterior:

¿Es Bitcoin el oro digital? - Parte 3

Como vimos en el post anterior, Bitcoin lo puedes usar como medio de intercambio para comprar y vender productos o servicios, sin embargo, su punto fuerte a día de hoy es ser un buen depósito de valor para ahorrar, y a la vez una inversión de largo plazo (por su potencial revalorización a futuro). Además de todo eso, también puedes usar Bitcoin para especular o para hacer trading.

Entonces... si Bitcoin sirve para todas esas operativas ¿Cuál de ellas es la mejor?

En este post voy a analizar estas cuatro operativas: ahorro, inversión, especulación y trading, para finalmente contarte cuál es la operativa más apropiada para Bitcoin.

Si vas muy mal de tiempo, o no te gusta leer, puedes escuchar el audio de este artículo mientras haces otras cosas. Solo tienes que darle al botón de Play ▶ en la parte superior de la pantalla. Puedes ponerlo a 1.2x o 1.5x si quieres ir más rápido.

Esta opción de escuchar los artículos como si fuesen un podcast, solo está disponible desde la app de Substack. Si aún no la tienes, descárgatela aquí 👇

Comenzamos…

Existen diferentes definiciones y opiniones acerca de lo que son cada uno de estos cuatro términos, y de qué abarcan exactamente, así que yo te voy a dar mi visión personal, que será objetiva, pero que podría diferir de la de otra persona, porque estos términos muchas veces se entrelazan entre sí. Creo que mis definiciones te van a aportar bastante claridad sobre el tema, y seguramente puedas aplicarlas a cualquier tipo de activo.

Ahorro

El ahorro es la parte del dinero que una persona, familia, o empresa obtiene de sus ingresos, y renunciando a su disfrute en el presente, lo reserva para aprovecharlo en el futuro.

Con el ahorro renuncias a beneficios presentes para lograr beneficios futuros.

Ahorrar es priorizar el ‘yo futuro’ sobre el ‘yo presente’, un ejercicio que no resulta sencillo para tu cerebro, por lo que necesitarás una adecuada motivación y una planificación financiera para lograrlo.

Ciñéndonos al ahorro personal y familiar, podemos distinguir tres plazos temporales:

Ahorro a corto plazo: Cuando ahorras durante unas semanas o unos meses para disfrutar de un capricho, como por ejemplo unas buenas vacaciones.

Ahorro a medio plazo: Cuando ahorras con la intención de cambiar de coche o de casa dentro de unos años, y así evitar tener que pagar los intereses de un préstamo, o para poder acumular el capital necesario para la entrada del inmueble.

Ahorro a largo plazo: Cuando ahorras con la intención de aumentar tu patrimonio de forma progresiva, y con ello asegurarte una mejor jubilación y una mayor herencia para tus descendientes.

Ahorrando a corto y medio plazo sacrificas el presente para obtener beneficios en el futuro: Disfrutar de unas mejores vacaciones, un mejor coche, o una mejor casa, además de pagar menos intereses en la financiación, lo que beneficia tu salud financiera en el largo plazo.

Ahorrando a largo plazo afrontarás la jubilación con un mayor patrimonio, lo que te dará una mayor tranquilidad, y te permitirá disfrutar de una mejor calidad de vida en tu retiro. Si además consigues el suficiente músculo económico, este ahorro a largo plazo se transformará finalmente en una herencia para que tus descendientes continúen tu legado familiar. En este legado familiar, además de transmitir tus genes y tus bienes patrimoniales a la siguiente generación de tu familia, también deberías dejarles en herencia una serie de valores y enseñanzas de vida, de forma que puedan apalancarse en tus aprendizajes vitales, y adquirir los conocimientos económicos y financieros necesarios para poder gestionar sabiamente el patrimonio heredado, ese que tanto tiempo y esfuerzo te costó adquirir y proteger.

Es cierto que existen familias con una economía muy ajustada que no se pueden permitir ahorrar, porque viven al día, pero también es cierto que muchas personas y familias se gastan todo lo que ganan, y no ahorran nada, simplemente por desconocimiento, por falta de objetivos, o por una inadecuada planificación financiera.

Ahorrar es esencial para disfrutar de una buena salud financiera, poder construir un colchón para imprevistos, y tener capital disponible para futuras inversiones. Imagino que tú ya eras consciente de la importancia del ahorro, pero nunca está de más recordarlo. 🙂

Inversión

Invertir es comprar activos con la intención de obtener un beneficio a futuro, que vendrá derivado de la revalorización del activo y/o la generación de rentabilidades, y estará sujeto a determinados riesgos.

La revalorización se produce cuando un activo aumenta de valor en el mercado, mientras que la rentabilidad es la obtención de beneficios económicos derivados de la posesión del activo, independientemente del valor de dicho activo en el mercado.

Si compras una casa por 100.000€ y la vendes al cabo de un año por 105.000€, esa casa se habrá revalorizado un 5% en un año, mientras que si la alquilas durante un año y obtienes unos ingresos por el alquiler de 5.000 €, ese inmueble te estará dando una rentabilidad del 5% (sin entrar en detalles sobre gastos o impuestos).

Como ambos términos (revalorización y rentabilidad) hacen referencia a beneficios futuros esperados, a partir de ahora fundiré ambos términos en uno solo, y utilizaré la palabra rentabilidad para referirme a los beneficios económicos de una inversión, vengan estos por la revalorización del activo o por la generación de rentabilidades.

Con la inversión renuncias a beneficios presentes para lograr unos beneficios futuros aún mayores, asumiendo cierto riesgo.

Invertir es como ahorrar, pero añadiendo las variables riesgo y rentabilidad.

La rentabilidad siempre es potencial e incierta, ya que la variable riesgo hace que no tengamos asegurado el beneficio a futuro. Lo malo de la incertidumbre, es que dependiendo de la inversión y del riesgo asociado a esta, podríamos no obtener los beneficios esperados, o incluso sufrir pérdidas, lo bueno es que también podríamos obtener mayores beneficios de los esperados.

¿Y por qué arriesgar nuestro dinero y asumir la incertidumbre de la inversión?

¿No sería mejor simplemente ahorrarlo?

Si simplemente ahorras todo tu dinero en fíat (euros, dólares...), a largo plazo se irá devaluando debido a la inflación, y tu patrimonio iría menguando en lugar de crecer. Por eso invertir es necesario, aunque conlleve ciertos riesgos, ya que necesitarás rentabilidades que superen a la inflación si quieres que tu patrimonio no se desvanezca.

¿Ahorrar o Invertir?

Ahorrar es mantener una parte de tu patrimonio en dinero, mientras que invertir es usar ese dinero para comprar activos con la esperanza de obtener rentabilidades futuras, asumiendo el correspondiente riesgo.

Aunque el ahorro no trae consigo el riesgo de la inversión, es importante señalar que cuando ahorramos estamos utilizando una herramienta llamada dinero, en cualquiera de sus formas, y que por ello asumimos cierto riesgo derivado de custodiarlo (si lo guardamos nosotros nos lo podrían robar), o de delegar dicha custodia a un tercero (si nos lo guarda un banco podríamos no recuperarlo por diferentes motivos).

Cuando depositas tu dinero en un banco, ese dinero es usado por el banco para prestárselo después a otros clientes cobrándoles un interés, o para invertirlo en los mercados financieros y obtener cierta rentabilidad, eso es parte del modelo de negocio de los bancos. Luego el banco te puede pagar a ti una parte de esa rentabilidad, como sería el caso de las cuentas remuneradas o los depósitos a plazo fijo, o directamente no pagarte nada como ocurre con las cuentas corrientes. Si el banco te garantiza el 100% del dinero depositado, eso significa que tú no estás asumiendo ningún riesgo de inversión, y por tanto, no estarías invirtiendo, aunque obtengas cierta rentabilidad, en este caso estaríamos hablando de ahorro remunerado.

Las entidades bancarias y aseguradoras también ofrecen instrumentos financieros llamados “productos financieros de ahorro”, clasificados como de ahorro/inversión. Estos productos financieros serán de ahorro cuando te garanticen el 100% del capital invertido, mientras que pasarán a ser de inversión cuando no te lo garanticen, puesto que te estarán trasladando a ti el riesgo de las inversiones que realizan con tu dinero. Por eso los productos financieros de ahorro te dan una baja rentabilidad (bastante por debajo de la inflación), y si quieres una mayor rentabilidad tienes que asumir el riesgo y dar el salto a la inversión.

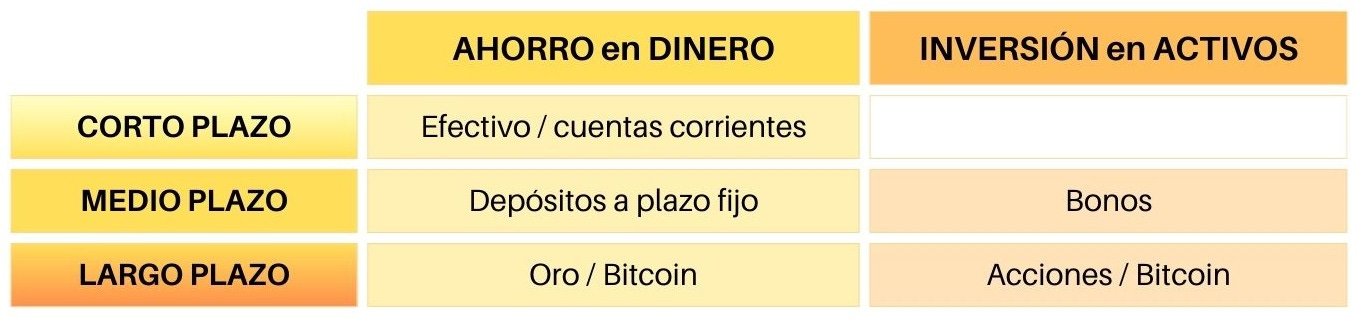

En el siguiente cuadro te pongo algunos ejemplos de ahorro (en dinero) y de inversión (en activos), junto con los plazos temporales en los que podrían encajar mejor:

Si quieres ahorrar en el corto plazo para una compra próxima, o para construir tu colchón de imprevistos, puedes utilizar el efectivo o las cuentas corrientes de los bancos, y de esta forma tendrás total disponibilidad de tu dinero.

Si quieres ahorrar a medio plazo para una futura compra, podría ser interesante un depósito a plazo fijo, en el que tendrás una menor disponibilidad de tu dinero, pero le podrás sacar cierta rentabilidad, aunque sea pequeña.

Si quieres ahorrar para el largo plazo, pensando en tu jubilación, el oro y el Bitcoin son opciones a tener en cuenta para combatir la inflación.

Si te decides a invertir a medio plazo, los bonos corporativos o gubernamentales podrían ser una opción, que son básicamente prestarle tu dinero a empresas o países a cambio de una rentabilidad, y conociendo de antemano el plazo de devolución.

Si te decides a invertir a largo plazo, te he puesto como ejemplo la compra de acciones. La inversión en bolsa para mí debería ser siempre a largo plazo y solo en aquellas empresas en las que de verdad confíes a futuro. Si tu objetivo de inversión es el medio plazo, y tu intención es comprarte un coche o una casa dentro de 2 o 3 años, podría ocurrir que justo cuando llegue el momento de deshacer tu inversión en acciones, la situación macroeconómica atraviese un mal momento (una crisis económica), y entonces tengas que vender esas acciones justo en el peor momento. Invirtiendo en acciones a largo plazo puedes elegir el momento más idóneo para deshacer tu inversión, si así lo deseas. Lo mismo ocurre con Bitcoin, que al ser un activo aún muy volátil, es mejor comprarlo pensando en el largo plazo, e invertir cantidades que no te vayan a hacer falta en el corto o medio plazo.

Para la inversión a corto plazo, he dejado intencionadamente el cuadro en blanco, porque considero que el término inversión solamente se puede aplicar al medio y largo plazo. Cuando inviertes en el corto plazo, realmente no estás invirtiendo, estás especulando.

Y de especular te hablare en la segunda parte del post, donde compararé la especulación con la inversión y con el trading, para finalmente contarte cuál es la operativa más apropiada para Bitcoin.

Si te ha gustado el post dale like (❤️), y si te ha quedado alguna duda puedes preguntármela en los comentarios:

Comparte este post con alguien a quien creas que le pueda resultar útil 😀

¡Suscríbete si aún no lo has hecho!

Y no te pierdas la segunda parte:

Bitcoin: ¿Inversión o especulación? - Parte 2

¡Nos vemos allí! 👋

P.D. 1: Recuerda revisar en tu correo las carpetas de Promociones, Spam o Correo no deseado por si caen allí mis emails. Muévelos luego a la carpeta Principal para que tu gestor de correo no vuelva a enviarlos allí.

P.D. 2: Este blog es una combinación de formación, información y opiniones personales, y NO es asesoramiento financiero ni fiscal. Si no tienes claro dónde invertir tu dinero, tal vez necesites contratar un asesor financiero acreditado que te asesore sobre las diferentes opciones de inversión reguladas que existen.

Interesante artículo sobre el ahorro y la inversión para repasar conceptos. Estaría muy bien si amplias la información mediante la exposición de un gráfico de cómo la inflaciión va mermando el dinero real sobre el nominal cuando este simplemente se ahorra y se deja estancado. A su vez, es fundamental entender el efecto del interés compuesto del ahorro invertido a muy largo plazo, acompañado de otro gráfico para ver la evolución. Al final te das cuenta que el dinero es una energía que crece o decrece de forma real a través de la inflaciión o el interés compuesto, esto hay que tenerlo también muy claro.

Interesante artículo, seguiré los siguientes. Saludos !